做跨境电商的哪个海外没钱的?

其实海外有钱没关系,最主要是这些钱有没有在国内报税?(毕竟99%的卖家都是中国居民纳税人,境外的收入其实也要算个税的)。

最近几个地方的税局都在查“海外未申报收入”,值得卖家朋友们都自查一下!

最近也是挺奇怪的,在3月25-26日两天时间,四个地方的税务局密集地公布了对境内居民个人追缴境外收入对应的个税的公告。湖北税务部门根据税收大数据分析线索,发现境内居民陈某某存在取得境外收入未申报缴税疑点。最后,境内居民陈某某补税+滞纳金12.72万元:山东的金额大一些,补税+滞纳金141.3万元:山东也是同样是大数据分析,最后境外收入在境内要补税+滞纳金126.38万元:浙江和上海公布的案例金额不大,补税+滞纳金分别是12.72万元和18.48万元(看看吧,不是“大卖”才会被查):

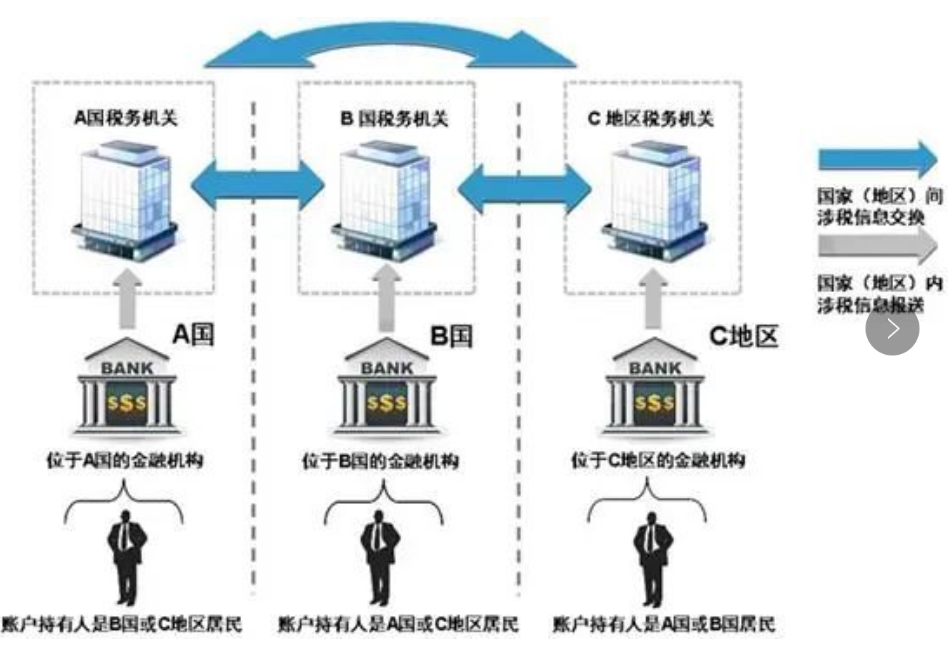

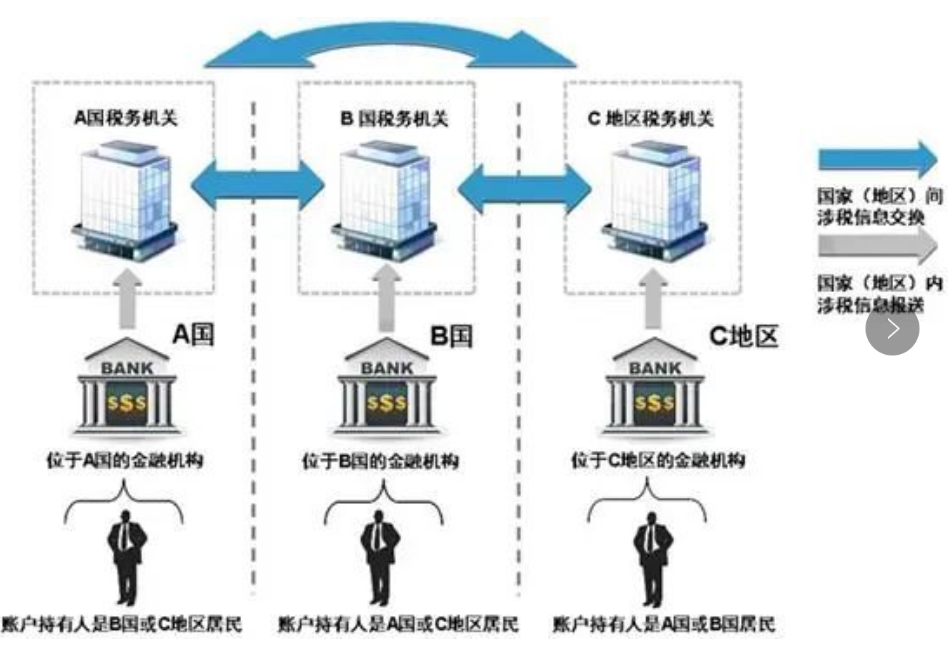

四地税务局公布案例的措辞一致,很明显,这很可能是总局牵头的一次全国性的行动,专门针对“境外收入”未申报个税的情况。其他地方税务局暂未找到公告,但想必是都有的,只不过不一定公告罢了。首先,我们思考一下,为什么税局要针对境内个人的“境外收入”来查税呢?结合2024年-2025年,多地跨境企业被查,我们想,在国内经济不景气的情况下,有境外收入的企业和个人很可能受到了更大的关注。(毕竟,有境外收入的企业和个人,都相对“有钱”,且更容易隐匿)再来,我们看一看,这些税务局,是怎么连境内个人的“境外收入”都能查到的?公告中写得很笼统,只是说说“根据税收大数据分析线索”发现的疑点。“税收大数据”,可以是“金税四期”这一非常强大的系统:每家企业的开票、报税、毛利率净利率波动、各种成本费用的波动、上下游情况、税负率等等情况,如果有异常,在金税四期下都能自动预警。当然,税收大数据,也可以是“CRS金融账户涉税信息自动交换标准“交换回来的。此次大规模地查境内个人的境外收入,估计来源就是这个CRS。有些卖家会觉得,CRS就是说说而已,实际应该不会交换。

而且,这次大规模地查个人的境外收入,很可能用的就是CRS交换的数据。简单来说,就是比如说,“境内居民纳税人”老王在中国香港开立了金融账号(包括银行账户、股票账户等),那么香港的银行每年会把老王这个账户的的“账户持有人名称、纳税人识别号、地址、账号、余额、(有些情形下还有)发生额等信息”,传给香港税局;这样,境内税局就有了有了老王在香港有多少钱的“证据”了。难怪湖北、浙江、上海、山东这些地方会那么容易查到境内个人在境外隐藏的收入!有些跨境老板会咨询我们注册BVI公司,搭一套“VIE架构”有没有用?其实,BVI(英属维尔京群岛)也是和中国签订了CRS协议的,所以,我们会看到,这些年有这么多搭建VIE架构但是最后被穿透的案例。如果说跨境电商企业只是想做一年两年,赚了钱就撤了,那也没什么好说的。但如果跨境电企业想一直把这个生意做下去,我们建议,还是稳健一些,搭建更合规、更合理的架构,把利润回流境内,尽量在境内有足够的完税记录。跨境电商越来越卷,越来越觉得跨境是一条不好走的路。但是越不好走,就要走得更稳,以防一有什么风吹草动,就让以前的努力工作付之一炬。而弘智程作为财税机构,我们一直希望通过我们的服务,让卖家们拥有更高的安全感、更稳定的基石。如果2025年想要把财税基石做得更牢固,欢迎与我们深度链接。